Les bulles économiques : des fleurs aux cryptomonnaies

Les bulles économiques portent bien leur nom : délicates, elles montent et flottent, portées par un vent d’optimisme débridé. Mais, tout comme une bulle de savon, elles ont tendance à éclater. Et, tôt ou tard, quelqu’un, voire une multitude de gens finissent par y goûter.

Mais qu’est-ce qu’une bulle économique au juste?

Une bulle économique est un cycle d’achat caractérisé par une hausse vertigineuse des prix, suivie d’une dégringolade tout aussi spectaculaire. Un grand nombre de bulles prennent de l’ampleur en raison des spéculateurs, c’est-à-dire des investisseurs qui croient que les prix vont continuer d’augmenter et qui veulent empocher rapidement un profit. Généralement, le comportement de ces acheteurs est qualifié de frénétique. Dans la foulée de cet enthousiasme contagieux, les prix finissent par être si élevés que les achats diminuent, puis cessent. Les prix s’effondrent alors et la bulle éclate. Une liquidation tout aussi folle s’ensuit, les spéculateurs s’efforçant de tirer leur épingle du jeu.

Une bulle comporte habituellement cinq phases :

- Intérêt : une nouvelle technologie ou une occasion d’achat attire l’attention des investisseurs.

- Croissance : les investisseurs commencent à acheter, ce qui fait grimper les prix et suscite encore plus d’intérêt.

- Ivresse : l’optimisme règne. Les prix montent en flèche et la crainte de manquer une occasion prend le dessus.

- Profits : fébriles – ou perspicaces –, les investisseurs commencent à vendre et à encaisser leurs profits.

- Panique : les prix chutent et les investisseurs s’empressent de vendre. La bulle éclate et les prix s’effondrent.

On observe ce cycle familier se répéter tout au long de l’histoire de l’économie.

La nature humaine fait partie intégrante de l’économie

Chaque bulle économique comporte une bonne dose de psychologie humaine. Dans son livre de 1841 judicieusement intitulé Extraordinary Popular Delusions and the Madness of Crowds (« Délires populaires extraordinaires et folie des foules »), Charles Mackay explore la psychologie de la crédulité et des croyances populaires. Il s’est intéressé, entre autres, à la spéculation sur les marchés ou ce qu’il nomme l’obsession de l’argent.

« Chaque époque a sa folie particulière : un projet ou un rêve dans lequel la société plonge, motivée par l’appât du gain, la nécessité de l’engouement ou l’esprit d’émulation. » [Traduction]

Charles Mackay, poète et spécialiste des sciences sociales, a réalisé l’une des premières études sur la psychologie des foules et les mythes populaires. Il aimait démolir les mythes entourant les fantômes, l’alchimie et la divination. Image : Wikimedia, Projet Gutenberg

Mackay cite trois bulles spéculatives de l’histoire pour illustrer ses théories sur l’obsession de l’argent.

La tulipomanie : Pays-Bas, 1634-1637

L’artiste Jan Brueghel le Jeune a peint une satire de la tulipomanie vers 1640. Regardez bien ce que font les singes. Image : musée Frans Hals

Au début du XVIIe siècle, l’intérêt des Néerlandais pour les tulipes frise l’obsession. Les prix demandés aux marchés de tulipes atteignent des niveaux ridicules, de plus en plus de personnes achetant des bulbes dans l’espoir de réaliser rapidement des profits. Il s’agit de la première bulle spéculative attestée. Quand la bulle a éclaté, le prix de certains types de bulbes est passé du prix d’une belle demeure à Amsterdam à celui d’un oignon.

La bulle des mers du Sud : Angleterre, 1719-1720

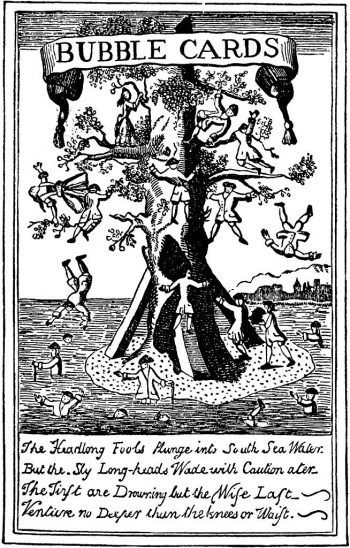

« Les abrutis plongent tête baissée dans l’eau des mers du Sud. Ensuite, les plus rusés avancent dans l’eau avec précaution. » (Traduction) Illustration tirée du livre de Mackay. Image : Wikimedia, dessin tiré de l’ouvrage Extraordinary Popular Delusions and the Madness of Crowds

La Compagnie des mers du Sud était une société par actions. À l’époque, son objectif consiste à reprendre l’imposante dette publique de l’Angleterre et à la rembourser en vendant des actions. Pour faire augmenter suffisamment le prix des actions, la société fait croire aux investisseurs qu’elle détient le monopole du commerce en Amérique du Sud. Les investisseurs se ruent sur les actions, dont la valeur monte de 800 % en huit mois. La compagnie possédait bel et bien un monopole, mais il n’y avait pas de commerce. Et la bulle finit par éclater.

La bulle du Mississippi : France, 1718-1720

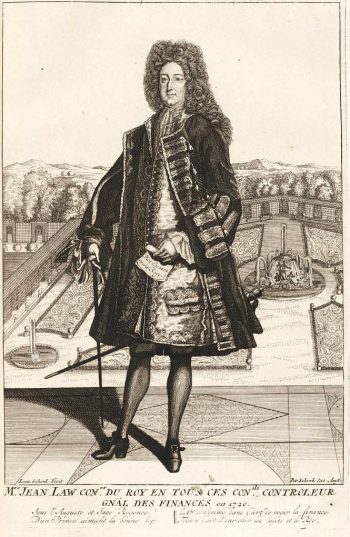

John Law a fait appliquer en France plusieurs de ses théories économiques favorites, dont certaines étaient très avancées. Joueur compulsif et escroc, il a engendré une corruption et un chaos qui mettront des générations à disparaître. Image : Wikimedia, bibliothèque Beineckie, Université Yale

L’Écossais John Law, financier renégat et joueur compulsif condamné pour meurtre, devient le conseiller financier du gouvernement français en 1715. À ce titre, il établit une banque centrale, émet des billets de banque et obtient un monopole commercial sur les territoires de la France en Amérique. Tous les investisseurs veulent avoir leur part du gâteau, ce qui entraîne une flambée des prix. Malheureusement, les promesses de Law ne sont qu’une illusion. Le cours des actions s’effondre, tout comme l’économie de la France.

La bulle Bitcoin, 2017-2018

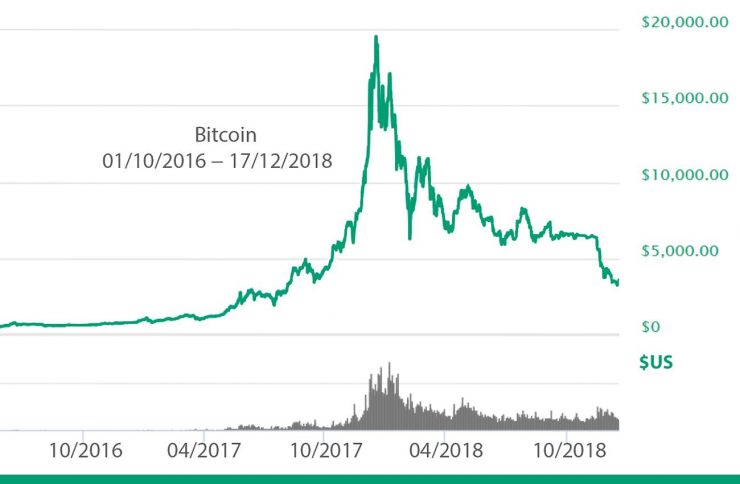

Les hausses de prix, en apparence modestes, qui suivent le pic historique du bitcoin de 2017 sont en réalité des fluctuations erratiques pouvant atteindre 200 %. Image : Wikimedia, coinmarketcap.com

Les bulles spéculatives existent toujours. Au début de 2017, on assiste à une ruée vers le bitcoin. Entre janvier et novembre, le cours de cette cryptomonnaie passe de 1 100 à 6 700 $ US. De grandes sociétés de placement créent de nouvelles occasions d’investissement dans le bitcoin, et des personnalités très influentes font des prévisions exagérément optimistes : ils jettent tous de l’huile sur un feu qui fait rage.

« Aujourd’hui, le bitcoin vaut 16 000 $. Ceux d’entre vous de la vieille école qui pensent que ce n’est qu’une simple bulle n’ont pas compris le fonctionnement mathématique de la chaîne de blocs ou ne se sont pas donné la peine d’essayer. Les bulles sont mathématiquement impossibles dans ce nouveau paradigme. Tout comme les corrections et tout le reste. » [Traduction]

Gazouillis : John McAfee, fondateur de l’entreprise de sécurité informatique McAfee S.A.R.L., 7 décembre 2017.

Par conséquent, le prix monte en flèche jusqu’à atteindre 20 000 $ US en décembre 2018. Puis, la bulle explose et le cours chute abruptement. Une année tumultueuse passe et le prix du bitcoin avoisine 3 600 $, ce qui représente une dépréciation d’environ 80 %. Ce prix demeure quand même trois fois supérieur à celui de 2016. La bulle ne s’est donc pas entièrement dégonflée et les détenteurs de longue date de bitcoins y trouvent encore leur compte.

La surveillance des bulles

Beaucoup de gens ont qualifié de bulle la récente croissance fulgurante des prix des logements à Vancouver et à Toronto. Bien que la surchauffe actuelle du marché de l’habitation présente de nombreuses caractéristiques d’une bulle économique, une explication très rationnelle se trouve derrière cette situation : l’offre de logements ne répond tout simplement pas à la demande. Plusieurs facteurs sont à l’origine de cette hausse, notamment la spéculation et les taux d’intérêt bas. Durant les années qui ont suivi la crise financière mondiale, il a fallu maintenir de faibles taux d’emprunt pour stimuler une économie au ralenti, mais cela a eu comme effet de dynamiser le marché du logement.

Le maintien de l’inflation à un niveau bas, stable et prévisible permet de préserver la valeur de la monnaie, mais les banques centrales comme la Banque du Canada s’emploient aussi à favoriser la stabilité et l’efficience du système financier. La Banque porte une grande attention à l’incidence des ajustements des taux d’intérêt sur l’économie pour que les bulles puissent se dégonfler graduellement plutôt que d’éclater soudainement.

Mais comme toujours, caveat emptor : il revient à l’acheteur d’être vigilant.

Ressources et lectures complémentaires

- Davies, G. (2002). A History of Money: From Ancient Times to the Present Day, Cardiff, University of Wales Press.

- Ferguson, N. (2009). L’irrésistible ascension de l’argent : de Babylone à Wall Street, Paris, Saint-Simon.

- Goodwin, M., et D. E. Burr (2013). Economix : la première histoire de l’économie en BD, Paris, Les Arènes.

- « Bubble ». Internet : https://www.investopedia.com/terms/b/bubble.asp.

- Lane, T. (2016). Politique monétaire et stabilité financière : à la recherche des bons outils, discours prononcé à HEC Montréal, Montréal (Québec), 8 février.

- Lane, T. (2018). Les « cryptos », déchiffrés, discours prononcé devant la Haskayne School of Business de l’Université de Calgary, Calgary (Alberta), 1eroctobre.

- Smith, N. (2018). « Yep, Bitcoin Was a Bubble. And It Popped. », Bloomberg, 11 décembre. Internet : https://www.bloomberg.com/opinion/articles/2018-12-11/yep-bitcoin-was-a-bubble-and-it-popped.

- Wilkins, C. A. (2019). À l’ère du levier d’endettement, discours prononcé devant l’École d’économie de Vancouver de l’Université de la Colombie-Britannique et la CFA Society Vancouver, Vancouver (Colombie-Britannique), 14 mars.

Le dernier paysage industriel

Par : Graham Iddon

L'économie, version jeu

Par : Graham Iddon

Le coût d’opportunité

Par : Graham Iddon

Combien y a-t-il de gros dans un noble?

Par : Graham Iddon

Explorons l’argent : questions courantes

Par : Nathan Sells

Enseigner l’économie durant la pandémie de COVID-19

Par : Adam Young